Introdução

No cenário dinâmico e competitivo dos negócios atuais, empresas de diversos setores frequentemente participam de feiras, exposições, congressos e outros eventos temporários. Essas ocasiões oferecem uma oportunidade valiosa para a divulgação de produtos, networking e captação de novos clientes. Para facilitar a operação durante esses eventos, muitas jurisdições permitem que empresas estabeleçam um “domicílio fiscal temporário”. Este conceito oferece flexibilidade e praticidade, permitindo que o endereço do evento seja utilizado como sede fiscal da empresa durante o período de sua realização.

O Que é Domicílio Fiscal Temporário?

Domicílio fiscal temporário é um mecanismo legal que permite às empresas registrar temporariamente o endereço de um evento como sua sede fiscal. Isso é particularmente útil para empresas que desejam operar legalmente em locais fora de sua sede permanente durante a duração de feiras, exposições ou outros eventos comerciais.

Vantagens do Domicílio Fiscal Temporário

- Facilitação das Obrigações Fiscais: Ao utilizar o endereço do evento como domicílio fiscal temporário, a empresa pode cumprir com suas obrigações fiscais locais de maneira mais eficiente. Isso inclui a emissão de notas fiscais, pagamento de impostos locais e outras responsabilidades tributárias.

- Agilidade Operacional: Empresas podem operar de maneira mais ágil, evitando a necessidade de recorrer constantemente à sede permanente para questões fiscais e administrativas.

- Legalidade e Transparência: Estar legalmente registrado no local do evento garante que a empresa opere de acordo com as normas locais, aumentando a transparência e a confiança junto aos clientes e parceiros.

Procedimentos para Estabelecer um Domicílio Fiscal Temporário

Embora os procedimentos possam variar conforme a jurisdição, os passos gerais para estabelecer um domicílio fiscal temporário incluem:

- Registro Prévio: A empresa deve solicitar o registro do domicílio fiscal temporário junto às autoridades fiscais locais. Esse processo pode envolver o preenchimento de formulários específicos e a apresentação de documentos que comprovem a participação no evento.

- Documentação Necessária: Geralmente, é necessário fornecer a prova de inscrição no evento, o contrato de locação do espaço (se aplicável) e outros documentos que possam ser exigidos pelas autoridades locais.

- Prazo de Validade: O domicílio fiscal temporário é válido apenas pelo período de duração do evento. Após o término, a empresa deve encerrar esse registro temporário e voltar a operar com seu endereço fiscal permanente.

- Cumprimento das Normas Locais: Durante o período de validade do domicílio fiscal temporário, a empresa deve seguir todas as normas e regulamentos fiscais locais, incluindo a emissão de documentos fiscais e o pagamento de impostos.

Exemplos Práticos utilizando o Nota Fiscal Simples

Imaginemos uma empresa de tecnologia sediada em São Paulo que participa de uma feira de tecnologia em Salvador. Utilizando o mecanismo de domicílio fiscal temporário, essa empresa pode registrar o endereço do evento como sua sede fiscal durante os dias da feira. Isso permitirá a emissão de notas fiscais de vendas realizadas na feira com o endereço de Salvador, facilitando o cumprimento das obrigações fiscais locais.

Na situação de emitente, não temos alterações no cadastro de filiais, procedendo como se estivesse em São Paulo, não em Salvador.

Porém caso seu cliente seja a empresa que está com domícilio fiscal temporário os seguintes passos são necessários:

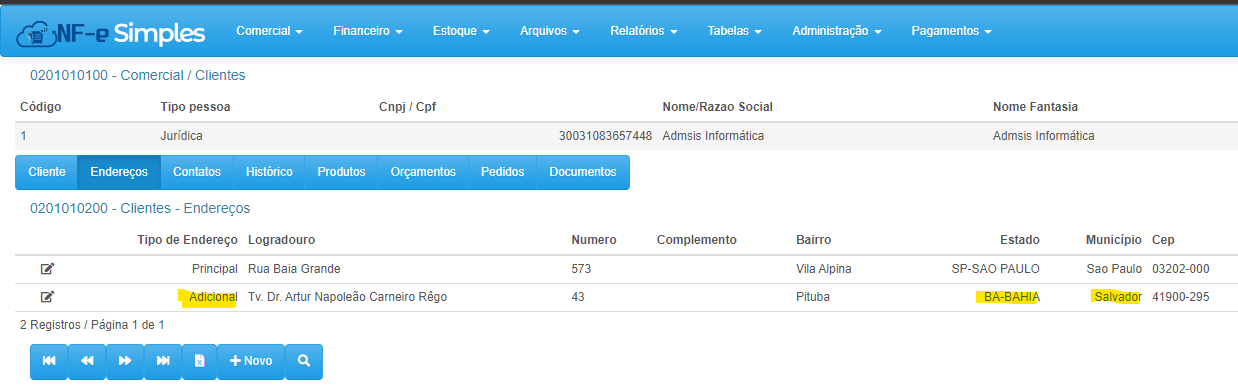

- Adicionar o domicílio fiscal temporário como um endereço adicional no cadastro do cliente

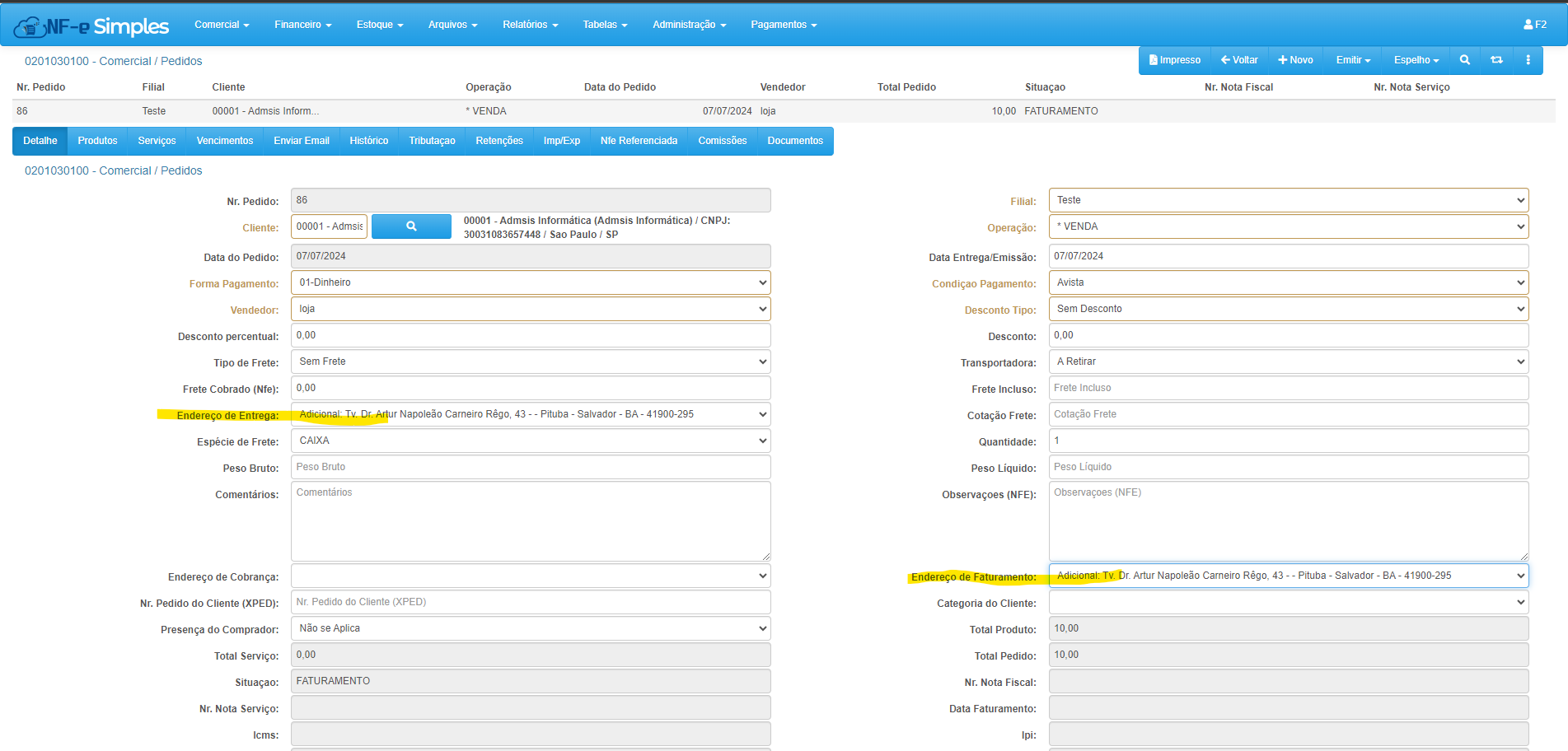

- Informar no campo Endereço de Entrega e Endereço de Faturamento o endereço adicional, conforme as figuras abaixo

Considerações Finais

O domicílio fiscal temporário é uma ferramenta poderosa para empresas que participam de eventos em diferentes localidades. Ele oferece a flexibilidade necessária para operar legalmente e de forma eficiente, garantindo que todas as obrigações fiscais sejam cumpridas. Para implementar essa prática, é essencial consultar um contador ou especialista em legislação tributária para assegurar a conformidade com as normas específicas de cada jurisdição.